来源:中华粮网

小结

我国菜籽压榨产能丰富,以国产和进口菜籽为原料,近几年进口菜籽占国内菜籽压榨量的20%~25%之间。国产菜籽压榨量基本与产量相当。

国产菜籽主要流入小榨,生产的浓香型菜油和菜籽饼,市场流通较少,基本没有系统数据。(1600万吨国产菜籽,约生产560万吨菜油和950万吨菜粕)。

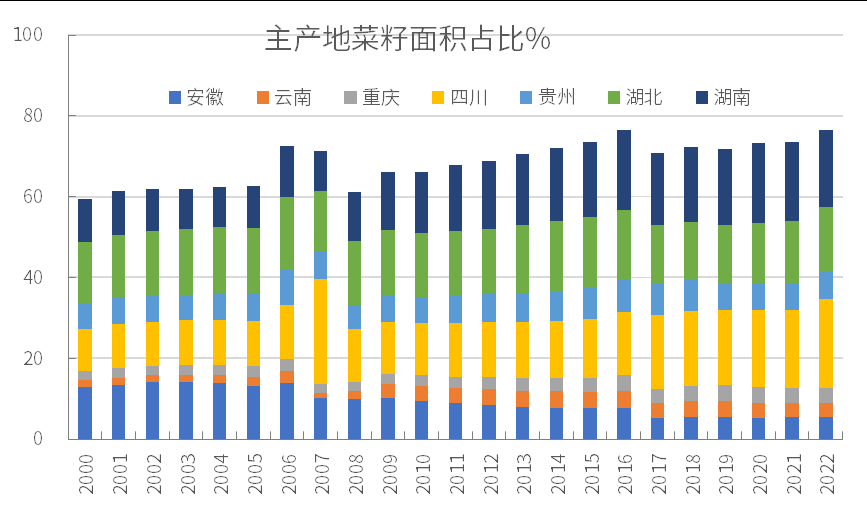

我国菜籽主要是冬油菜,10-12月播种,来年4-5月收获上市。主要分布在长江流域:云贵川、重庆、两湖和安徽等,这7个省的面积占全国的70%以上。其中两湖面积占比约有35%,四川近些年的占比提升至20%左右。

备注:USDA(10-9月)和统计局产量数据、国粮中心数据(6-5月)比较一致,但和市场调研数据有比较大的误差,注意区分。

进口菜籽压榨集中在两广、福建和海南等地。广东(6家油厂)压榨占比约38%;广西占比30%;福建占比10%;海南占比16%。

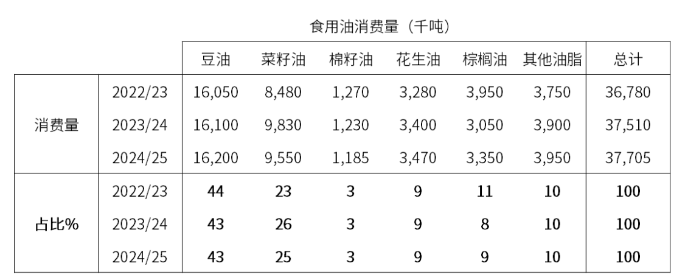

菜油是我国第二大食用油,占食用油消费总量的25%左右。豆油占比43%左右。菜籽油有三部分组成:国产菜籽压榨生产,进口菜油和进口菜籽压榨。

国内压榨生产的菜油产量约占总供给的75%~80%,进口菜油占20%左右。进口菜籽折油+进口菜油的量,约占国内菜油总供给的30%~40%左右。

菜粕同样有三部分组成,占比最大的是国产菜籽压榨的菜粕,年产量超900万吨,占比65%左右。进口菜粕+进口菜籽压榨折粕共占30%-35%左右(各17%)。

菜粕占我国饲料蛋白消费的15%左右,豆粕占比74%。

(数据来源:FAS/Ottawa,大地期货研究院)

一、中国菜籽

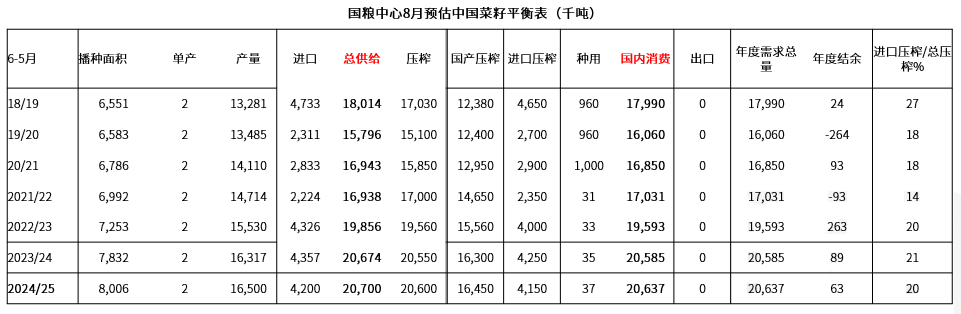

1.菜籽平衡表预估

备注:结余量为当年新增供给量与年度需求总量的差额,不包括上年库存。市场年度为当年6月到次年5月。

国粮中心预估今年产量1650万吨,国内菜系进口利润良好,油菜籽、菜籽油和菜籽粕进口量均增加。国内水产长时间低迷,水产饲料需求整体不及预期。

我国菜系包括菜籽、菜油和菜粕。菜籽分国产和进口两部分,菜油和菜粕也有很大比例有进口组成。

数据来源:国家粮油信息中心,大地期货研究院

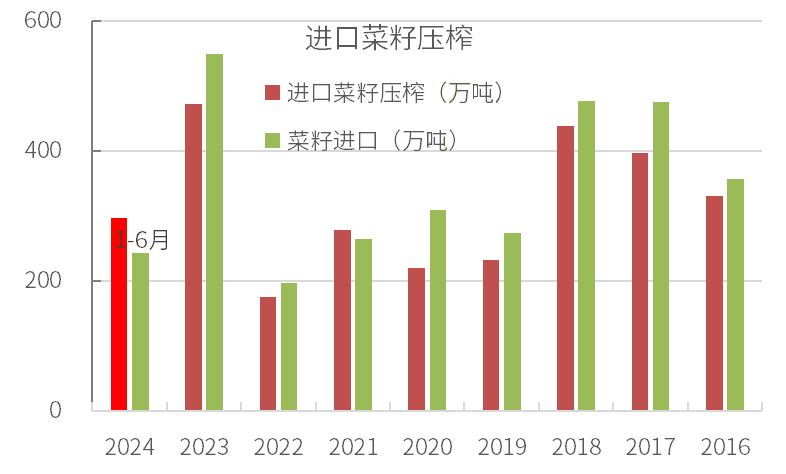

2.进口菜籽压榨

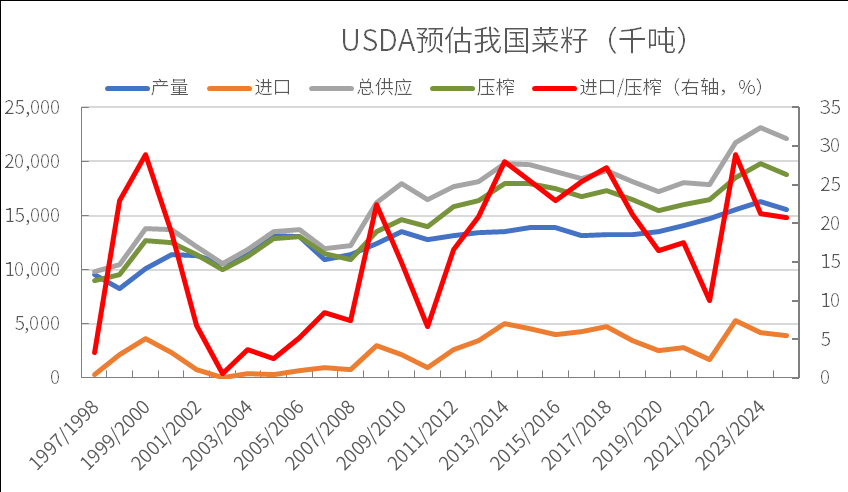

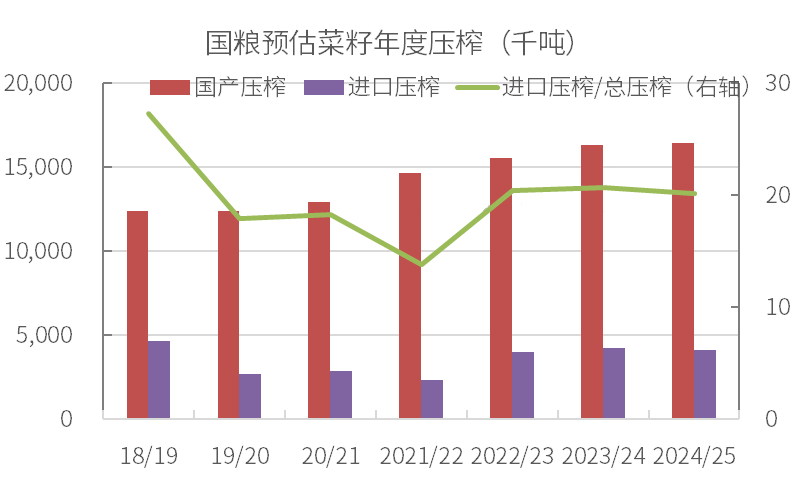

我国菜籽压榨产能丰富,以国产和进口菜籽为原料,按USDA数据预估,近几年进口菜籽占国内菜籽压榨量的份额大多在20%~25%之间。

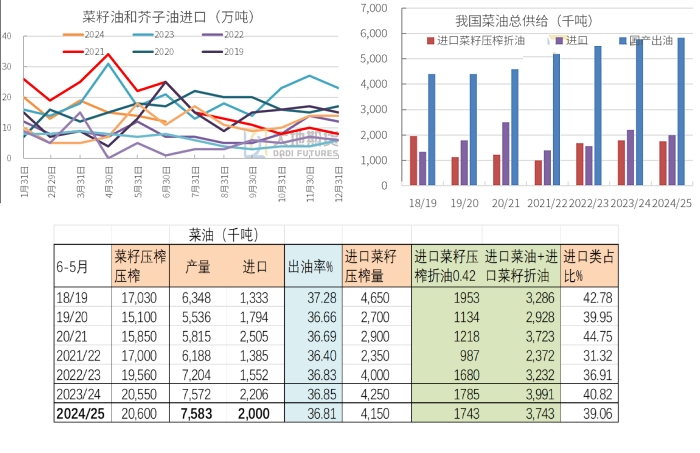

国粮数据显示,近三年(市场年度6-5月,至24/25年度的三年)进口菜籽在420-435万吨,进口菜籽的压榨量约400-425万吨,占压榨总量的20%左右。国产菜籽的压榨量平均约1610万吨,基本与产量相当。

因国产菜籽主要流入小榨,生产的浓香型菜油和菜籽饼,市场流通较少,基本没有系统数据。(1600万吨国产菜籽,约生产560万吨菜油和950万吨菜粕)

钢联等第三方机构,多统计两广、福建和海南等油厂的进口菜籽入库、压榨和提货数据。(备注:市场调研的国产菜籽产量偏低,两个版本注意区分)

数据来源:USDA,国粮中心,大地期货研究院

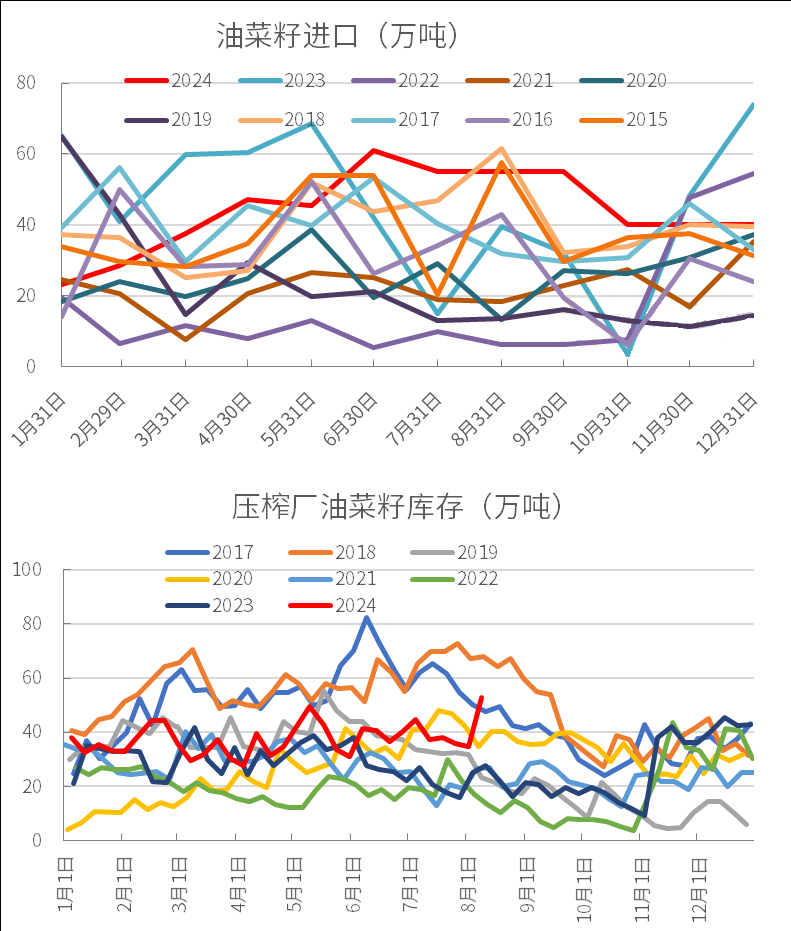

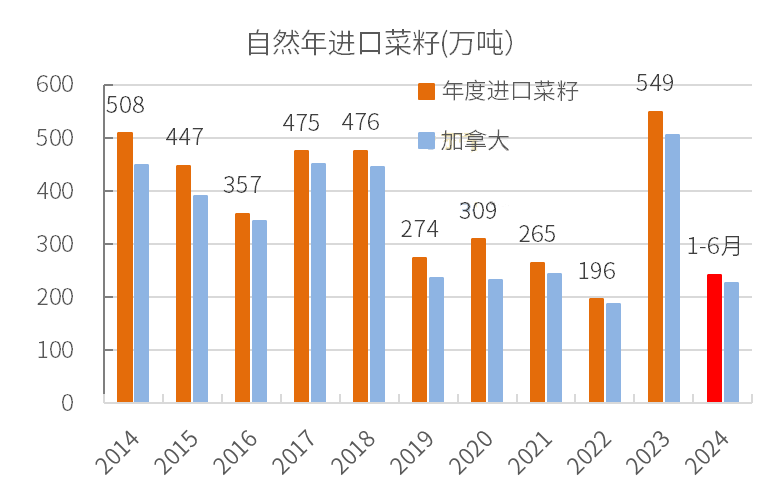

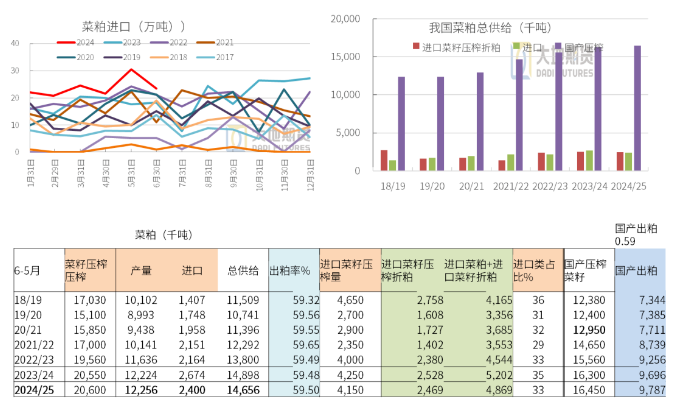

3.菜籽进口

今年6月进口油菜籽60.9万吨,创历史同期新高;1-6月累计进口242.4万吨,低于上年同期的337.1万吨。因为前期菜籽进口利润较好,油厂买船较多,预估三季度平均月度到港55万吨,四季度预估平均到港40万吨。2024年到港约527万吨。

2023年加拿大菜籽丰产,国内菜籽压榨以及菜油和菜粕出口都大幅增加。中国作为加拿大菜籽最大的进口国,2023年进口加拿大菜籽505万吨,远高于前年的187万吨。导致2023年的库存宽松。

2024年加拿大供应继续充足,国内进口利润丰厚,1-6月进口加拿大菜籽226万吨,进口依然庞大,导致国内菜籽供应宽松,库存较高。

数据来源:海关,大地期货研究院

4.我国菜籽生长分布

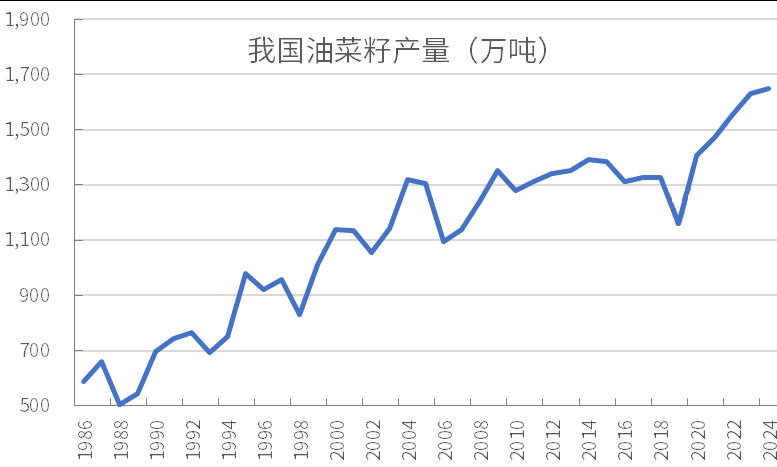

统计局数据显示,2023年我国菜籽产量1632万吨,近几年我国鼓励国产油料种植生产,菜籽和大豆产量不断增加。2024年预估面积增加261万亩(或+2.2%),产量1650万吨,同比+1.1%,因生长期遭遇低温冻害及连阴雨等不利天气,单产和质量下滑。

我国菜籽主要是冬油菜,10-12月播种,来年4-5月收获上市。主要分布在长江流域:云贵川、重庆、两湖和安徽等,这7个省的面积占全国的70%以上。其中两湖面积占比约有35%,四川近些年的占比提升至20%左右。

备注:USDA(市场年度10-9月)和统计局产量数据、国粮中心数据(市场年度6-5月)比较一致,但和市场调研数据有比较大的误差,注意区分。

数据来源:统计局,大地期货研究院

5.国产菜籽压榨

我国生产的是非转基因菜籽,主要集中在川渝和两湖等地。产地有食用菜油的习惯,国产菜籽也主要流入到小榨、小作坊等,生产浓香菜油为主。大油厂压榨亏损。

国产菜油、菜粕的市场流通量也比较小,主要是本地消化。

注:统计局显示,2023年国产菜籽产量约1632万吨,国粮中心预估2024年产量1650万吨,与市场预期有偏差。

加拿大种植的非转基因菜籽,出油率约42-44%,出粕率约56-59%。

国产菜籽出油率约35%,出粕率约58%(国产品种较多,不同区域、不同日照时长等,出油和出粕率差别较大,此仅做粗略参考)。340万吨菜籽出油约120万吨,出菜粕约200万吨。

作为对比,2023自然年我国进口菜籽549万吨(折油约236万吨,折菜粕约318万吨),进口菜粕237万吨,进口菜油235万吨。

综合来看,2023年进口菜籽折粕+进口菜粕约555万吨,进口的菜籽折油+进口菜油约有471万吨。

二、进口菜籽压榨相关

1.进口菜籽压榨油厂分布

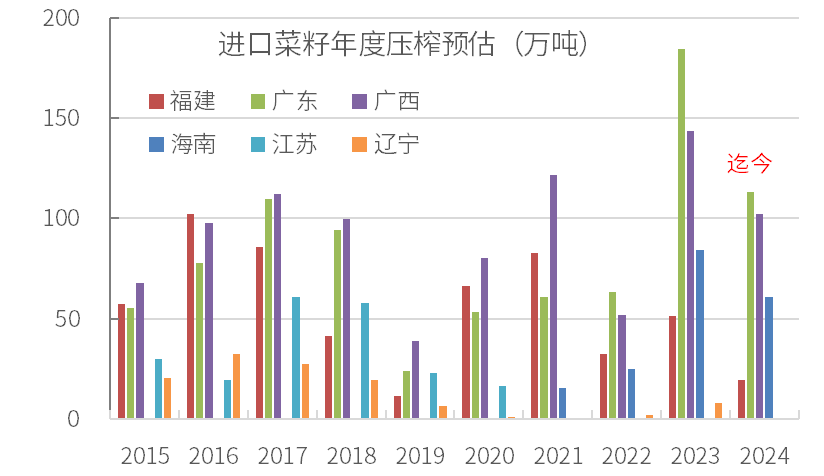

进口菜籽压榨厂集中在广东、广西、福建、江苏和辽宁。2021年后,海南新增1家进口菜籽压榨厂,2021年压榨量约15万吨,2023年增加至84万吨,今年迄今压榨约61万吨,压榨量不断增加。2021年开始,江苏和辽宁基本不再压榨进口菜籽。

目前进口菜籽压榨厂集中在两广、福建和海南等地。过去两年,广东(6家油厂)压榨占比约38%;广西(4家油厂)占比30%;福建(5家油厂)占比10%;海南(1家油厂)占比16%。钢联统计的油厂共计19家,还包含江苏2家,辽宁1家,但江苏、辽宁基本不再压榨大豆,今年福建的压榨量也非常低。

数据来源:海关,大地期货研究院

2.进口菜籽压榨分析

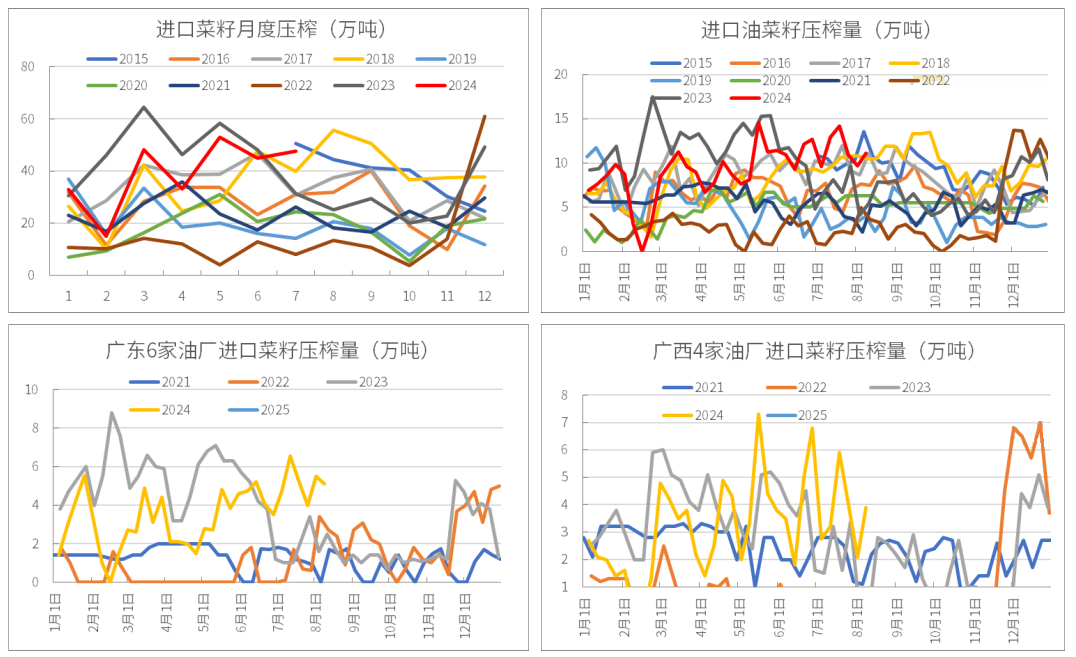

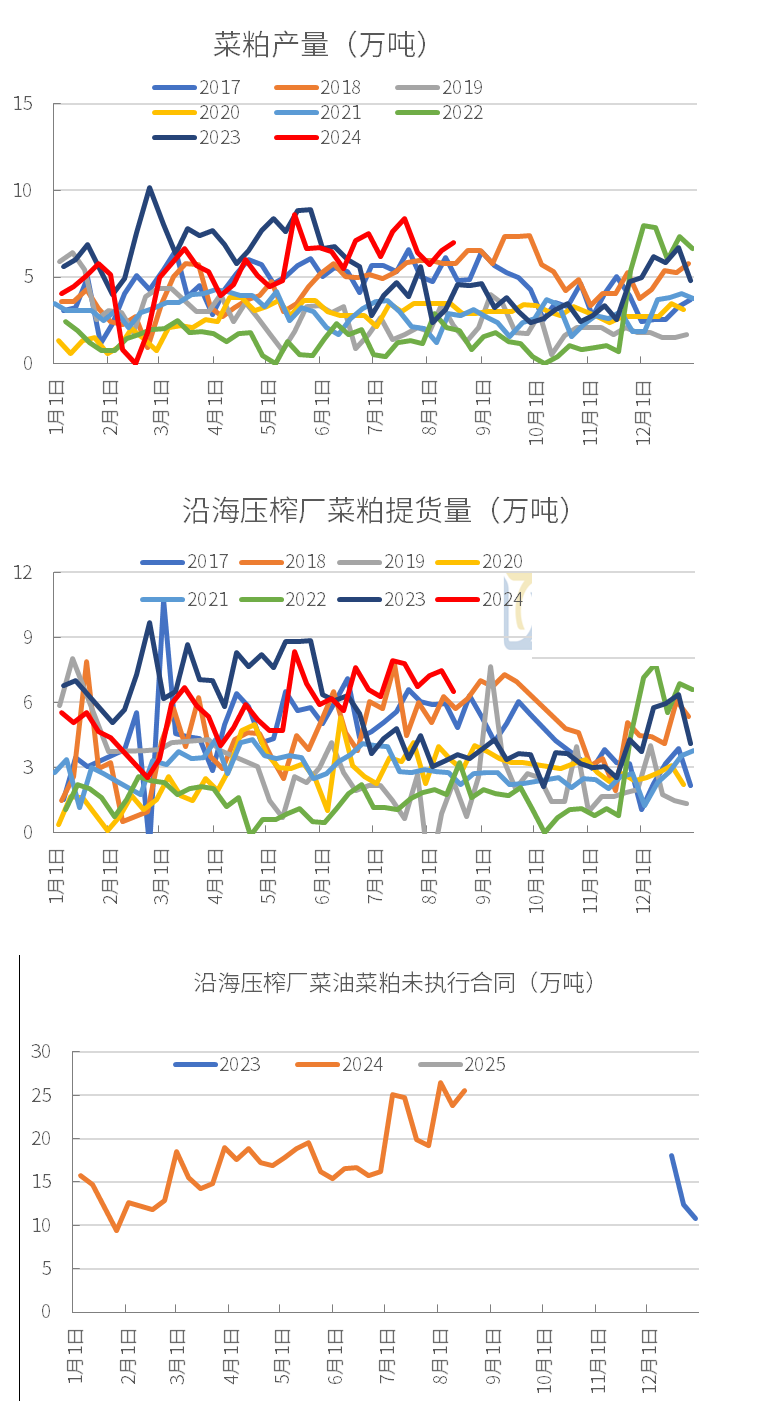

菜籽月度压榨:除了国庆和春节外,进口菜籽的压榨并没有太大的季节性变化。2023年平均月度压榨约39.3万吨,今年迄今约39.26万吨。

周度压榨:5月迄今,平均周度压榨菜籽11万吨,其中广东约4.5万吨,广西约4万吨,海南满开机约2.1万吨。福建今年开机差,累计压榨菜籽约20万吨。

进口菜籽压榨主要集中在两广和海南地区。

数据来源:大地期货研究院

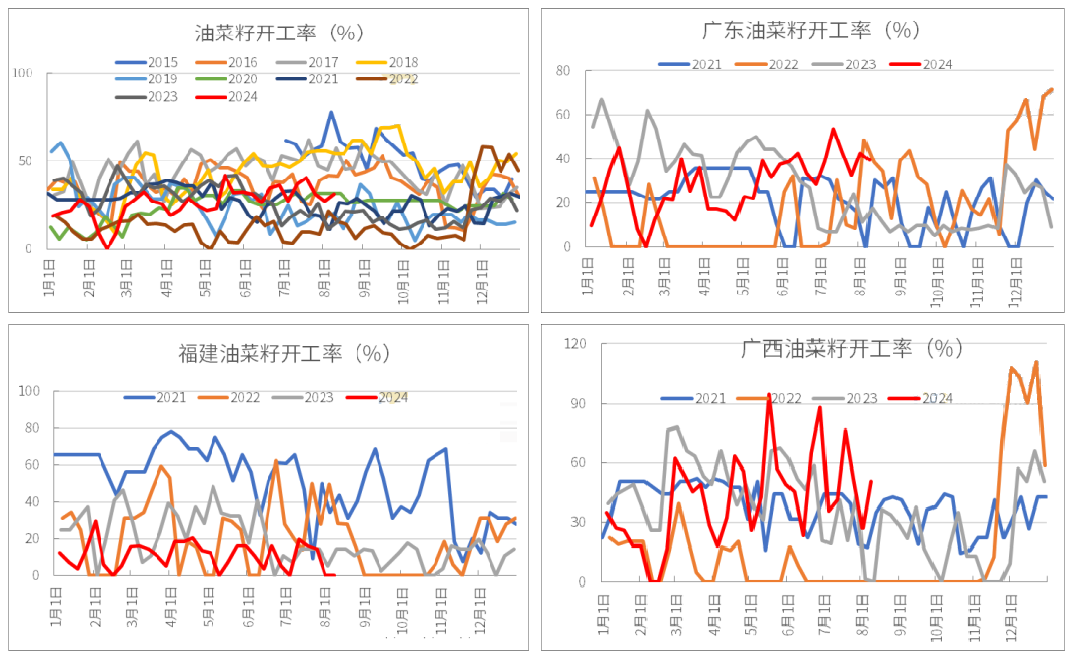

3.进口菜籽压榨厂产能和开机情况

7天的菜籽产能:全国19家油厂7天产能约35.77万吨,其中广东6家油厂的产能约12.95万吨,广西4家油厂的压榨产能约7.7万吨,海南2.1万吨,福建5.6万吨。江苏和辽宁共7.42万吨。

全国开机率约30%左右(全国压榨量/全国产能),广东30%~40%,广西大多超50%,海南满开机。福建开机率大多低于20%,江苏和辽宁不开机。

数据来源:大地期货研究院

4.进口菜籽压榨生产情况

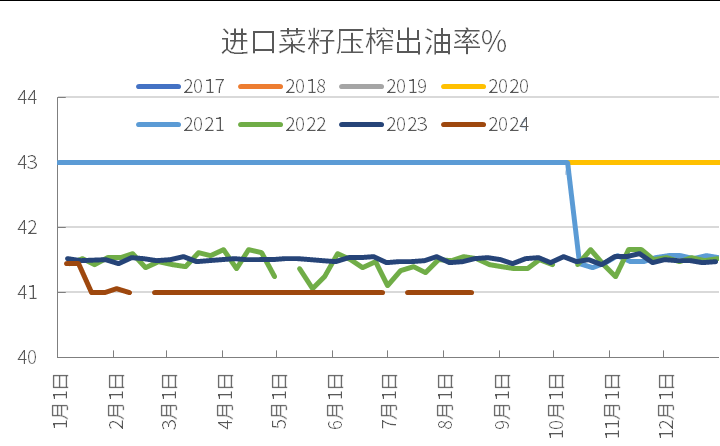

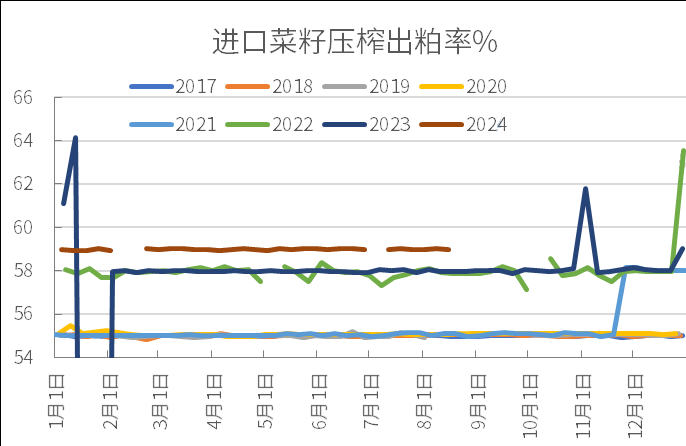

进口菜籽压榨出油率:今年周度出油率大多在41%,2023年出油率在41.5%左右。16-21年的出油率在43%左右。

进口菜籽压榨出粕率:今年周度出粕率大多在59%,2023年出粕率在58%左右。16-21年的出粕率在55%左右。

2024年度迄今,累计压榨进口菜籽307万吨,平均周度压榨9万吨菜籽。共生产菜油126万吨,平均周度生产量在3.8万吨左右。共生产菜粕180万吨,平均周度产量5.48万吨。

数据来源:钢联,大地期货研究院

三、菜油生产和进口

1.进口和国产压榨产菜油

菜油是我国第二大食用油,消费量占食用油消费总量的25%左右。第一是豆油,消费量占比43%左右,其他还有进口的棕榈油、花生油等。

菜籽油有三部分组成:国产菜籽压榨生产的菜油,进口菜油和进口菜籽压榨生产的菜油。

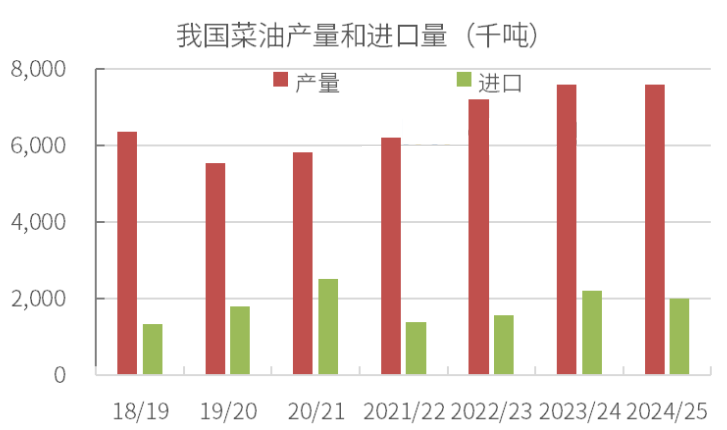

国内压榨生产的菜油产量约占总供给的75%~80%,进口量变化较大,因跟加拿大的关系导致,近几年进口菜油占总供给的20%左右。

23/24年度进口菜油220.6万吨,占总供给量的23%。预估24/25年度生产菜油758.3万吨,进口200万吨,年度结余30万吨。

数据来源:国粮中心,大地期货研究院

2.我国菜油供给量分布

国内压榨的菜籽包括进口和国产,近三年的出油率约36.8%,因国内外菜籽品种存在差异,这里按照国产出油率36.5%,进口菜籽出油率42%计算。

粗略计算,进口菜籽折油+进口菜油的量,约占国内菜油总供给的30%~40%左右。所以国内菜油受进口菜籽、菜油和国内外棕榈油、豆油影响较大。

23/24年度进口菜油220.6万吨,预估24/25年度(6月-5月)进口菜油200万吨,进口量比较大,因利润较好。菜籽进口量预估与上年度相当略低,所以压榨的进口菜籽折油预估174万吨,同比-4万吨。

数据来源:国粮中心,大地期货研究院

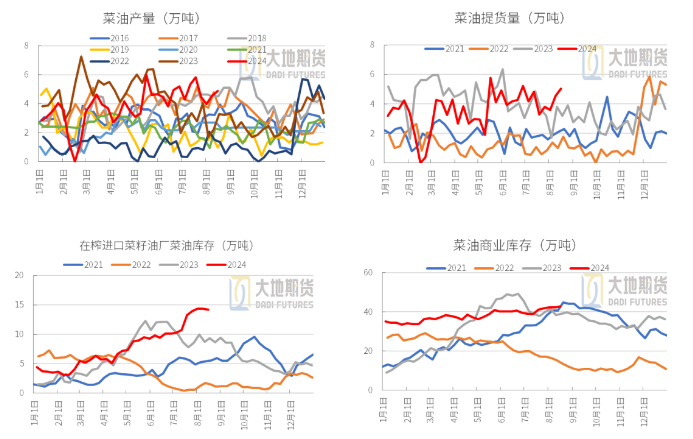

3.进口油厂菜油生产和提货

今年平均周度压榨进口菜籽9万吨,每周生产菜油3.8万吨左右,统计的平均周度提货约3.55万吨。

在榨进口菜籽的油厂菜油库存不断增加,1-3月水平基本正常,因开机和提货水平较低,菜油库存大多在5万吨左右。4月后菜油进口增多,开机率提高,菜油库存不断增加至当前的14万吨左右,相对处于高位。

菜油的商业库存目前约42.68万吨,较年初的35万吨略增7-8万吨,处于偏高的水平。

数据来源:大地期货研究院

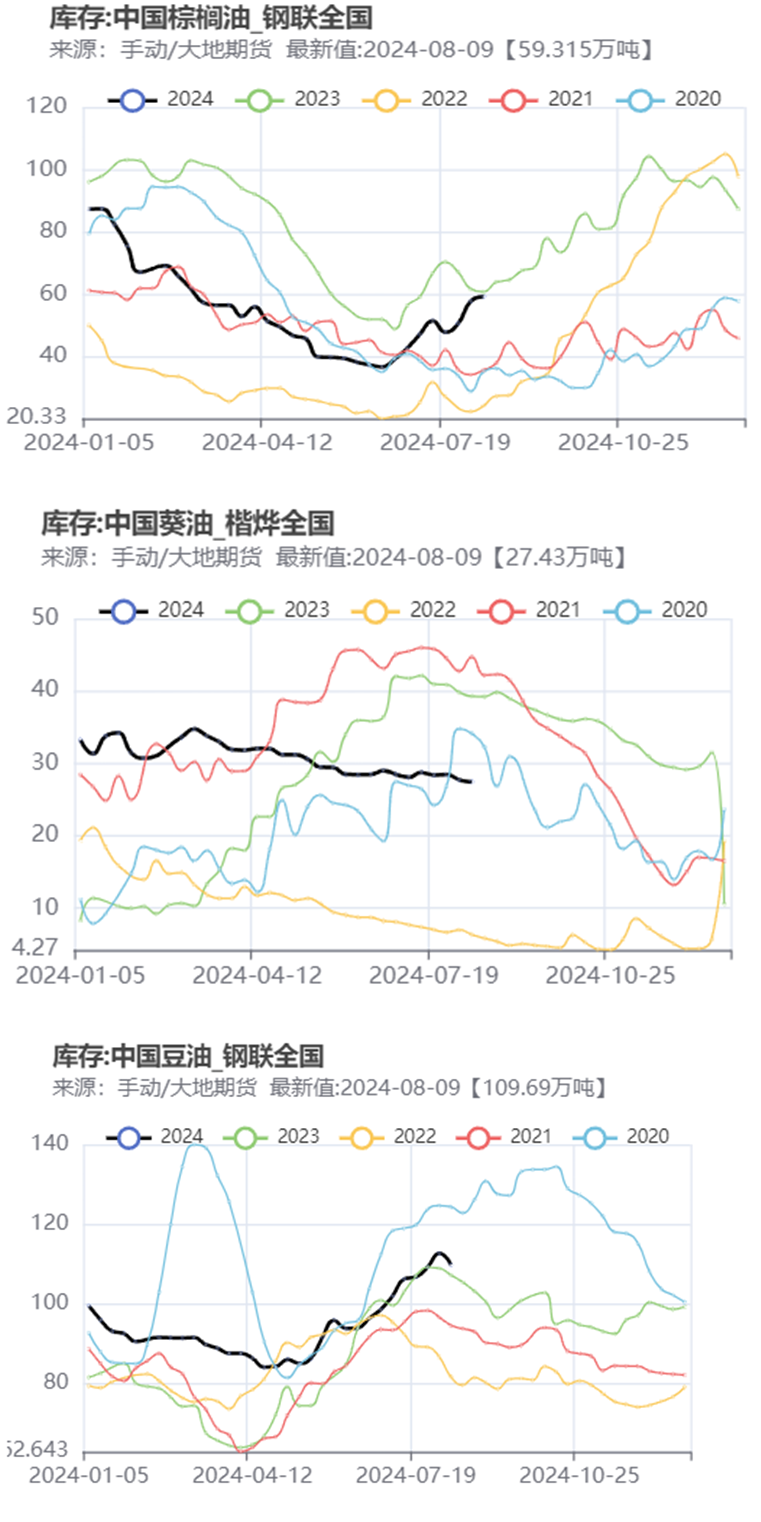

4.主要油脂库存偏高

棕榈油:今年棕榈油进口利润偏差,1-7月累计进口棕榈油液只有155万吨,去年同期203万吨,所以国内棕榈油库存压力相对较小,但仍处于季节性累库通道。

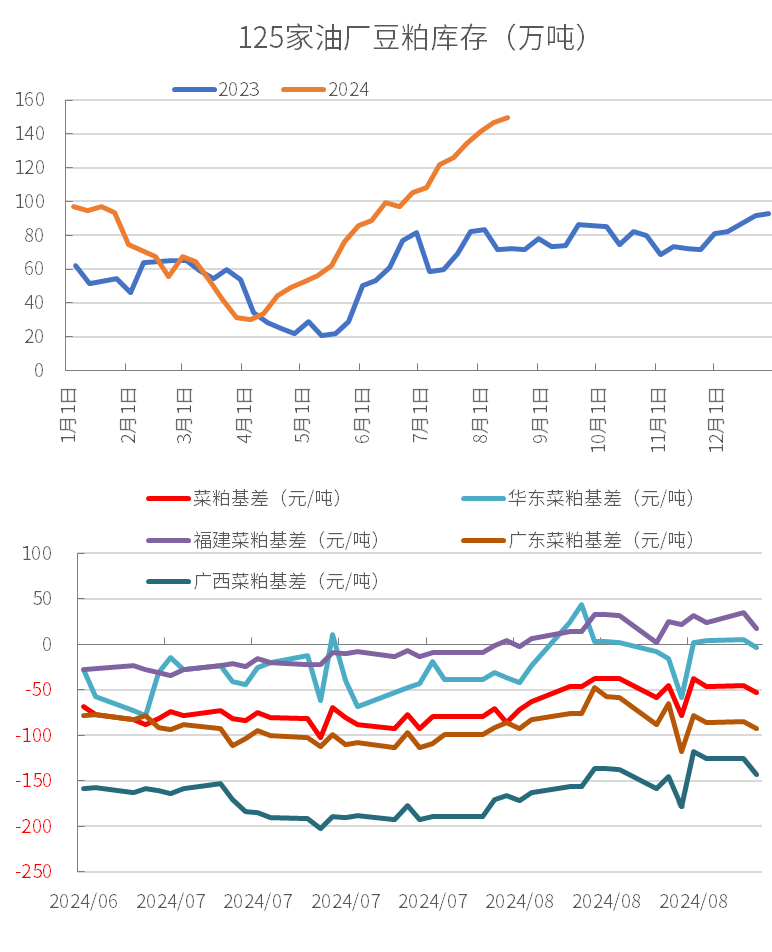

豆油:作为我国最大的食用油,今年大豆进口旺盛,油厂开机率高,4月迄今豆油持续累库,且8-9月开机率仍然偏高,库存压力大。因国内供应旺盛,1-7月累计进口豆油只有16.8万吨。

葵油:库存压力小,目前库存约28万吨,低于前三年同期35-45万吨的压力。

综合油脂库存相对偏高,主要是豆油、菜油库存高,棕榈油库存中性略高,葵油库存相对偏低。

数据来源:大地期货研究院

四、菜粕生产和进口

1.我国菜粕供给分布

我国菜粕同样有三部分组成,菜籽出粕率统一按照59%计算。其中占比最大的部分是国产菜籽压榨的菜粕,年产量超900万吨,占比65%左右。

23/24年度进口菜粕267万吨,预估24/25年度进口240万吨,占菜粕总供给的17%左右。进口菜籽压榨折粕大约250万吨左右,占比也约有17%。综合看,进口菜粕+进口菜籽压榨折粕共占国内共计总量的30%-35%左右。

数据来源:国粮中心,大地期货研究院

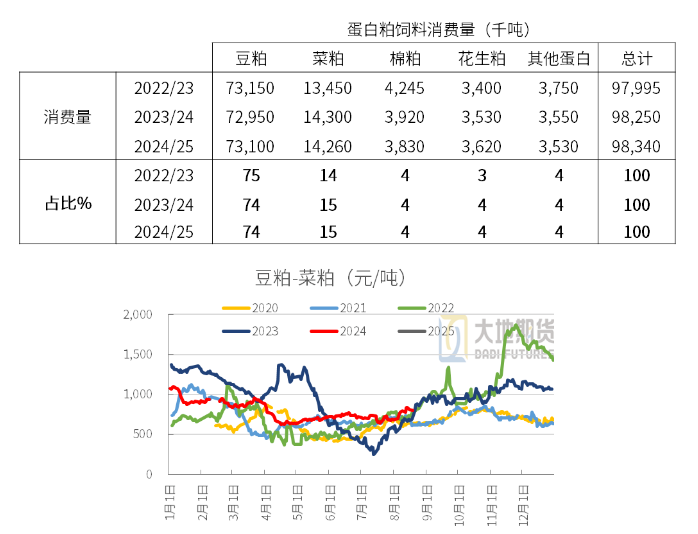

2.蛋白粕消费和豆菜粕价差

菜粕虽然也会受到上游菜籽和菜粕进口影响,但更多的时候受豆粕影响,因豆粕是我国消费最多的蛋白粕,饲用消费占总蛋白消费的74%左右,而菜粕是第二大蛋白粕,占比只有15%左右。豆菜粕之间,甚至葵粕之间的替代比较明显。

菜粕更多的用于水产饲料和鸭料,消费具有明显的季节性(一般4-5月至9-10月,夏季消费旺盛,今年水产差,水产饲料旺季不旺)。

菜粕一部分受自身供需影响,一部分受豆粕带动,表现为豆菜粕价差,正常情况下,豆菜粕价格在600-800之间运行,如果扩大到750-800元,菜粕的性价比提升;反之,若豆菜粕价差不断缩小,则豆粕的性价比不断提升。

数据来源:国粮中心,大地期货研究院

3.在榨进口菜籽油厂的菜油生产和消费

2023年菜籽进口多,约压榨470万吨,平均周度压榨9.25万吨;生产菜粕275万吨,平均周度生产5.38万吨;

2024年度迄今,累计压榨进口菜籽307万吨,平均周度压榨9万吨菜籽。共生产菜粕180万吨,平均周度产量5.48万吨。因今年出粕率比去年高约1个点。今年平均周度提货5.85万吨,表现较好。

目前油厂菜粕未执行合同约25.6万吨。主要是广东和广西地区的合同。

数据来源:大地期货研究院

菜粕库存分析

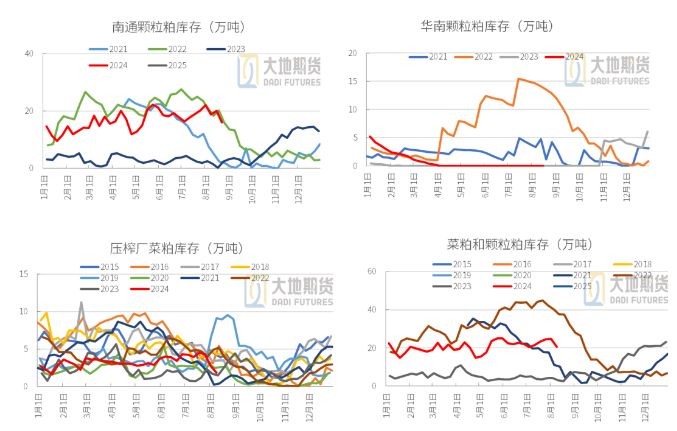

进口颗粒粕库存:主要集中在南通,目前库存约16万吨,今年最高约20万吨左右。主要是今年菜粕进口较多,1-7月累计进口162万吨,上年同期只有115万吨。

华南1-3月有少量颗粒粕库存,4月迄今库存基本为0。

沿海压榨进口菜籽的菜粕库存:主要集中在广东、广西两地,福建今年压榨菜籽少,菜粕只有少量库存。当前油厂菜粕库存水平较低,约有2.35万吨。

菜粕总库存:目前约有20万吨库存,主要是南通的颗粒粕,库存压力较低。

数据来源:大地期货研究院

蛋白粕供应宽松,库存压力大

2023年至今,我国菜系进口大幅增加,因上游加拿大供应宽松,进口榨利较好。国内菜籽和菜粕的供应比较充足。同时全球大豆供应充足,国内进口多,开机率高,4月迄今豆粕库存不断增加,油厂库存压力大,催提比较严重。

菜粕基差水平较低,尤其是广西油厂,因供应比较充足,菜粕基差对RM01报-160到-170元/吨。广东报-80左右,华东报0。

下半年菜籽和菜粕的进口仍然较多,预计供应宽松持续。

数据来源:大地期货研究院

大地期货研

(转自:中华粮网)

海量资讯、精准解读,尽在新浪财经APP

责任编辑:张靖笛

发表评论