大江洪流资产管理

幂律效应

投资领域最知名且有效的定律之一便是幂率效应。无论是二八定律还是马太效应都是典型的幂率效应。如果提炼巴菲特的复利效应为公式的话,我们大致可以得出如下公式:

复利效应(马太效应)=不亏钱 X 二八定律 X 时间

从数学世界的角度来看,不亏钱大致等同于凯里公式中的高胜率。而二八定于在股票市场中所反应的是如下几个特征。第一优质的公司是极少数的,第二,股票市场的每日波动(向上或者向下)幅度相对平稳,大约占了统计学意义上80%以上的时间。那么在较长的时间维度下,当正向低波遇上高胜率的标的组合,你便获得了巴菲特所说的复利效应。

这听起来很完美,但真实世界并非如此。一方面,巴菲特的复利效应只有在近20多年的美股市场中才有可能发挥最大效能,另一方面来说,从熵增定律角度来看,幂率效应是有极限的,当熵增到极值时必将转向熵减。而在投资领域,投资者真实希望获得的是长期稳健的增值,而熵减过程则成了这一目标的最大敌人。此外,在投资领域中熵减过程通常比熵增过程快的多也剧烈的多。往往你通过长期、缓慢的熵增过程创造出的财富,遇到一次熵减就会损失过半或者灰飞烟灭。

所以对于投资人而言,更为重要的并非是与熵增和谐共处,而是应该学会如何应对熵减,以彼之道还之比深。

风险、不确定和未知—幂率效应的终结者

熵增的反面是熵减。对于投资者而言,无论是个人投资者还是机构投资者,经过长期而缓慢的复利增长之后,风险、不确定性和未知,这些因素会让你的总财富大打折扣,甚至灰飞烟灭。这些因素也促成了从熵增变为熵减的转换,中断了幂律效应。当财富、资源完成再分配,错误被修正后,熵增和幂律效应才会再次发挥力量。

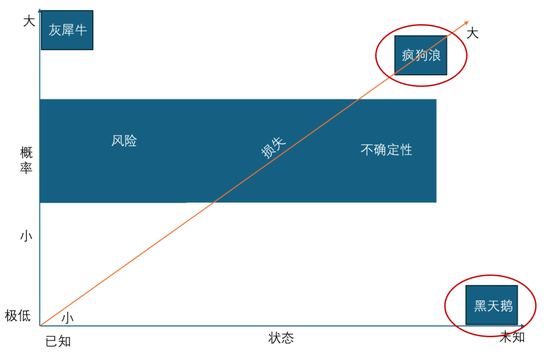

从发生的概率和事件潜在状态的已知和未知角度。我们可以将潜在的事件分为风险、不确定性和未知事件三类。

对于投资者而言,通常风险是可以被管理的,因为风险是基于已知事件的状态和发生的概率所得出得可能产生的损失。那么在面对风险时,如何应对它,投资人手中掌握着主动权,只要你不犯大错,这些风险基本是可以被管理的。

不确定性通常代表着未来的事件状态可知,而事件发生的概率无法确定。那么对于投资人而言,由潜在的不确定性造成的损失可以通过对事物加深认识和理解,提高自己对事物的认知水平来获得事件发生的大致概率,并将不确定性转化为风险,进而管理风险,降低损失。但需要注意的是,真实世界与数字世界不同,你通常不太可能精确的计算出潜在情境发生的概率。比如,在过往的战争中,即便一个将领很了解自己的战斗力,对手的战斗力,战场的环境,等等这些必要因素,每场战争的胜算也就是在四成到七成之间。对于将领而言,四成胜算的仗不用打,而七成以上的胜算则是奢望。虽然依旧不那么精确,但至少到这一步,你已经将飘渺的不确定性转化成了可具象、可管理的风险。

将不确定性转化成已知的风险,并对风险进行管理,在投资理论和经验层面已经有了比较成熟且可行的方法。而对于未知事件以及对于未知事件发生概率的计算和推测到目前为止还没普遍的行之有效的解决办法。这也让未知事件和其发生的概率成为财富创造过程中最大的障碍。

事件的状态、发生的概率以及损失大小是财富创造进程中

最大的敌人

我们通常将已知的,发生概率较高,潜在损失很大的事件称之为“灰犀牛”事件。

将一些常规现象的极端表现或者几项已知事件叠加后可能产生的发展迅速,冲击力很强,且会造成巨大损失,但发生概率未知的事件称之为“疯狗浪”事件。

而将那些事件未知、发生概率未知且发生后会造成巨大损失的事件称为“黑天鹅”事件。

胜率优先与蛙跳式投资

通常,我们会用黑天鹅事件来比喻那些事件状态未知、发生概率未知或者发生概率极低但冲击很大、损失很大的事件。比如像911、2007年次贷危机以及2020年席卷全球的新冠疫情等等。在这些事件发生之初,除去当事人外,没人知道会发生这样的事情,没人知道这样的事情会发展成什么样,影响程度如何,事前人们更不知道这种事情发生的概率。

往往这类事件发生后,投资人辛辛苦苦积累的投资收益和财富便会损失过半或者灰飞烟灭。此时,投资人再强调价格、估值、风险管理,阿尔法都没有任何意义。因为黑天鹅事件已经彻底打断了熵增进程并瞬间转换成熵减。

如果我们回溯整个财富创造和财富破灭的过程的话,能看到我们以缓慢的熵增为序幕,幂律效应和狂热的动物精神将之推至高潮,随即黑天鹅事件爆发,幂律效应和动物精神又将其快速推至另一个极端方向,进而颠覆投资目标,财富遭受巨大损失。虽然事情发展至此并未就此终止,但一部分投资人和委托人却永远或者阶段性的离开了市场。

究其原因,黑天鹅事件的发生源于事件本身超出了投资者的认知,处于广泛的认知盲区范围,其次即便是在熵增的末期,人们依据认为未来的情况不会发生重大的改变,即便是已经出现微弱的风险信号,但投资者基于过去的“成功经验”强化了对于不会发生重大改变的认识。再次当风险不可逆的发生后,投资者又会倾向于避免做出决定来减少损失,因为他们此时通常害怕失败或者面对已经存在的负面情况。当风险深入演绎,投资者又倾向于寻找证据证明自己是对的,但最终,投资者不得不卖出以确认实际亏损。最后,当足够多的投资者完成这一过程后,熵减阶段才会告一段落。只要这一事物的底层规律依旧有效,事物本身对于这个世界依旧拥有或大或小的价值,那么在经过修正后,便又会进入熵增的过程,开启下一个循环。

所以对于投资人而言,唯有在黑天鹅事件发生前有意识的应对,并在熵减发展至极致时准确果断介入,才是正确应对此类事件的有效方式。

在近代投资领域中,巴菲特应该是运用此法最娴熟的投资人之一。

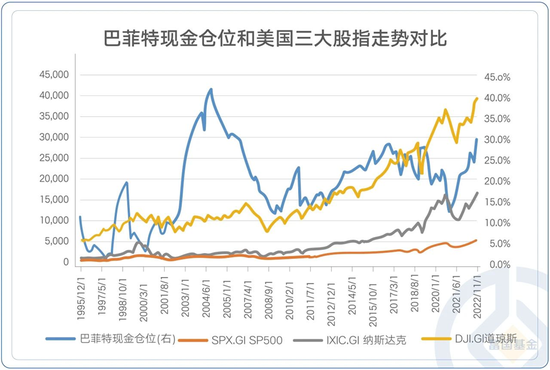

巴菲特的投资倾向于高胜率的投资,伯克希尔哈撒韦的股价走势也与道琼斯工业平均指数的走势更为相关性。从其2015年至2022年公司的现金仓位与指数走势比较来看,在2000年之前、2007年之前以及2020年之前,伯克希尔哈撒韦公司的现金仓位均达到了阶段性的顶点。而在这三个时点上,分别发生了互联网泡沫破灭、次贷危机和全球新冠疫情。

伯克希尔哈撒韦A与标普500指数、道琼斯工业平均指数、纳斯达克比较(1980.3-2024.9)

以2007年次贷危机期间的投资操作为例。根据伯克希尔哈撒韦的季报显示,公司2005年6月的现金储备已经达到了阶段性高点,但随后美股继续上涨,直到2007年10月到达顶峰后才开始快速大幅下跌。在这一过程中,巴菲特在次贷危机前已将现金仓位抬高至历史高点,并放弃了大约后续25%左右的市场平均涨幅,直到次贷危机爆发市场恐慌蔓延,才果断出手。也就是说,巴菲特以25%左右的涨幅作为成本,换来了40%左右的现金,并在危机演绎到极致时用手中的现金完成精准抄底。

巴菲特的这一操作完美的诠释了如何利用胜率优先加蛙跳式投资战胜黑天鹅事件。短期看虽然这种方式并不能时刻战胜市场,且有些时段甚至可能跑输市场,但长期看,不仅他的相对回撤更低而且并未打断幂律效应,反而将市场视为的极度恐慌和巨大损失的黑天鹅事件转化为惊人的价值创造过程。

高胜率+蛙跳式投资的A股案例—中远海控

中远海控所属的行业是集装箱航运业,强周期行业。2008金融危机后不久,欧债危机爆发。全球经济受到重创,贸易需求较以往大幅下降,占全球货运80%的航运业也受到重创,上游的造船、集装箱等行业持续低迷。而这样的低迷持续了十余年,致使整个行业、产业链几乎出清,全球最后仅剩下几家造船厂和航运公司。而A股中的航运企业中远海控便是其中的幸存者之一。它的股价完整的反应了整个行业从巅峰到出清的全过程。中远海控的股价从2007年9月的最高峰31.7元/股,跌倒2013年8月的最低点1.3元/股,跌幅接近96%。行业的周期性表现也外溢到了证券行业,很多研究机构和投资部门甚至取消了周期行业的人员配置。这也使得中远海控的估值不断逼近并创造新的历史极低值。但从航运业对中国乃至全球的价值而言,它依旧是最为主要的货运方式之一,还远达不到退出历史舞台的阶段。但长期的极端估值却导致了投资者情绪的极度悲观,到2020年5月,中远海控的股价依旧在1.52元/股附近徘徊,此时,普通投资者已悉数出清,这也反映出当时在这个标的上极端负面的市场情绪。

直到2020年年中,全球范围的新冠疫情爆发,全球进入紧急管控状态,为对抗疫情的冲击,全球央行果断放水。而此时,在供需的两侧,一面是因为刺激爆发出的巨大需求,一面是因为疫情管控而失去弹性的供给。航运价格就在这样剧烈的供需冲击下,一飞冲天。全球航运股的价格也如同坐上火箭般的上涨。中远海控的股价也从疫情前2020年5月的1.52元/股,上涨到2021年7月5日的16.14元/股(本轮最高点),涨幅达10.6倍。

显然,中远海控在这一阶段反应出的特征是极值状态下的高胜率投资,而在2020年5月前后意识到这一点并能果断重仓完成蛙跳式投资操作,反映出的则是投资人对本次黑天鹅事件极其发展演绎过程的准确理解和把握。

(特别提示:此案例取自于大江洪流资产过往的真实投资案例,仅供案例分析使用,不作为任何投资建议。)

海量资讯、精准解读,尽在新浪财经APP

责任编辑:石秀珍 SF183

发表评论